Основи фінансового менеджменту - Рясних Є. Г. - Концепції і методи дивідендної політики

У сфері дивідендної політики і розподілу прибутку на підприємствах колективної форми власності поступово сформувалися концепції дивідендної політики та схеми участі працівників у прибутках.

У світовій економічній практиці поширені три основні концепції дивідендної політики. Концепція, розроблена М. Міллером та Ф. Модільяні, заснована на положенні, що вибір дивідендної політики не має великого значення, тому що розмір сплачуваних дивідендів не впливає на вартість компанії та її капіталу, а отже, і її акцій. Теорія М. Гордона та Дж. Лінтнера грунтується на твердженні, що будь-який інвестор надає більшу перевагу поточним, дивідендам, ніж майбутньому прибутку, а вартість фірми максимізується із зростанням виплати дивідендів. Використовують також концепцію, що орієнтується на специфіку зарубіжного податкового законодавства і стверджує, що компаніям вигідніше утримувати виплату дивідендів на порівняно низькому рівні: це зробить акції привабливішими для інвесторів, оскільки в багатьох країнах рівень оподаткування дивідендів вищий, ніж рівень оподаткування приросту капіталу.

Жодна з концепцій не дає безумовних рекомендацій щодо вибору варіанта дивідендної політики. На практиці кожному підприємству слід самостійно приймати рішення з огляду на притаманні йому особливості та зовнішні чинники, які часто важко формалізувати. При цьому обраний варіант має забезпечувати досягнення взаємопов'язаних цілей:

А) максимізація сукупного доходу інвесторів (сплачених дивідендів і приросту курсової вартості акцій);

Б) достатнє фінансування діяльності підприємства. Залежно від стадії життєвого циклу підприємства,

Схильності керівництва до ризику та інших обставин виокремлюють три підходи до розв'язання питань виплати дивідендів і реінвестування нерозподіленого прибутку у виробництво - консервативний, поміркований та агресивний. Консервативний підхід передбачає сплату дивідендів за залишковим принципом і підтримку стабільної норми дивідендних виплат. У такому разі швидше зростає вартість чистих активів акціонерного товариства і, як наслідок, ринкова вартість акцій. Поміркований підхід обирають підприємства, що дотримуються політики стабільного розміру дивідендів і політики "екстрадивідендів". Згідно з цим підходом поточні інтереси акціонерів щодо розміру дивідендних виплат стабільно збалансовані з необхідністю формувати власні фінансові ресурси для забезпечення розвитку фірми. Агресивний підхід припускає постійне зростання розміру дивідендів незалежно від результатів фінансової діяльності компанії. Таку дивідендну політику можуть дозволити собі лише фінансово стійкі компанії на ранніх стадіях життєвого циклу. Однак ця політика за відсутності постійного зростання фінансових результатів підштовхує фірму до банкрутства.

Використання методів дивідендної політики країн з розвинутою ринковою економікою можна проілюструвати прикладом. Зокрема, основою методу чистого залишку є визначення маси дивідендів після розподілу прибутку на інші цілі, тобто це залишок чистого прибутку, який використовують для виплати дивідендів.

Приклад

Чистий прибуток підприємства - 2000 грн. Чистий залишок, який використовують для виплати дивідендів, - 1000 грн. Коефіцієнт виплат (чистий залишок (1000)/нерозподілений прибуток(2000)) o 100% = 50%.

Метод постійного розміру дивідендів забезпечує стабільний розмір дивідендів (ставки доходу на оплачений капітал).

Приклад

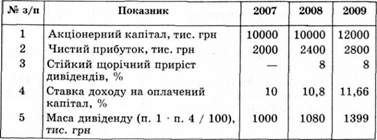

Масу дивіденду і коефіцієнт виплат обчислюють за даними, наведеними в табл. 6.1.

Таблиця 6.1. Метод постійного розміру дивіденду

Основою методу стійкого приросту дивідендів є збереження визначеного темпу приросту дивідендів.

Приклад

Необхідно обчислити ставку доходу на оплачений капітал, масу дивіденду і коефіцієнт виплат, застосовуючи метод стійкого приросту дивідендів.

Ставку доходу наступного періоду (Стн) вираховують за формулою:

Де Стп - ставка доходу попереднього періоду. Розрахунки зведено в табл. 6.2.

Таблиця 6.2. Метод стійкого приросту дивідендів

Метод постійного коефіцієнта виплат спрямований на збереження встановлених пропорцій розподілу отриманого доходу між акціонерами і компанією.

Приклад

Потрібно визначити масу дивіденду і ставку доходу на оплачений капітал за методом постійного коефіцієнта виплат. Розрахунки зведено в табл. 6.3.

Таблиця 6.3. Метод постійного коефіцієнта виплат

Метод постійної і змінної частини дивіденду забезпечує регулярність виплат невисоких дивідендів плюс додаткові суми в найсприятливіші роки.

Приклад

Треба обчислити коефіцієнт виплат за допомогою методу постійної і змінної частини дивіденду. Розрахунки зведено в табл. 6.4.

Таблиця 6.4. Метод постійної та змінної частини дивіденду

Іноді компанії замість виплати дивідендів можуть пропонувати акціонерам нові акції, з огляду на визначений відсоток дивідендів, що сприяє зростанню коштів у обігові. Наприклад, за 10% ставки дивідендів власник 100 акцій отримає додатково 10 акцій. Тоді загальна кількість акцій зростає, а дивіденди і ціни акцій падають.

Приклад

Курсова вартість акцій до оголошення 10% дивідендів становила 20 грн. Як зміниться вартість пакета із 100 акцій, куплених після оголошення дивіденду? За якою ціною можна придбати акцію після оголошення дивіденду?

Вартість акцій до виплати дивідендів: 20 * 100 - = 2000 грн. Після виплати дивідендів їх вартість не змінюється, але в пакеті вже буде 110 акцій. Тому ціна акції буде: 2000 : 110 - 18,2 грн.

Існує також політика подрібнення акцій. До неї вдаються, щоб зробити акції доступнішими для покупців. Це дуже схоже на сплату дивідендів акціями, але акціонери отримують більшу кількість акцій. Наприклад, якщо компанія заявляє про подрібнення акцій 3 до 1, це означає, що акціонер отримає додатково втричі більше акцій, ніж він має. Подрібнення акцій не змінює загального власного капіталу, але зменшує номінал акції в стільки разів, у скільки збільшується кількість акцій. Відповідно до попереднього прикладу, власник 100 акцій з номіналом 20 грн після подрібнення 3 до 1 буде мати 300 акцій з номіналом 6,6 грн (20 : 3). Такі форми виплати дивідендів позначаються на балансі.

Приклад

Визначений фірмою дивіденд у розмірі 10% буде виплачено новими акціями (табл. 6.5). Ринкова вартість акцій - 40 грн.

Таблиця 6.5. Вплив на дані балансу виплати дивідендів у вигляді нових акцій

|

Показник |

Власний капітал, тис. грн | ||

|

Перед виплатою дивідендів |

Після виплати дивідендів | ||

|

1 |

2 |

3 | |

|

100 тис. раніше випущених акцій з номіналом 20 грн |

2000 | ||

|

110 тис. нових акцій 3 номіналом 20 грн |

2200 | ||

|

Акційний капітал від продажу акцій понад номінал |

4000 |

4200 | |

|

Нерозподілений прибуток |

6000 |

5600 | |

|

Всього власного капіталу |

12000 |

12000 |

Оскільки ринкова вартість акцій 40 грн, вартість нових акцій становить 400 тис. грн (40 * 10 000). Ці 400 тис. грн знімають з нерозподіленого прибутку і розподіляють так: 200 тис. грн припадає на прості акції (20 * 10 000), а 200 тис. грн, що залишилися, - на акційний капітал від продажу акцій понад номінал.

У табл. 6.6. наведено зміни в балансі, які виникнуть у разі подрібнення акцій 2 до 1.

Таблиця 6.6. Вплив подрібнення акцій на зміни в балансі фірми

|

Показник |

Власний капітал, тис. грн | |

|

Перед подрібненням акцій |

Після, подрібнення акцій | |

|

100 тис. раніше випущених акцій з номіналом 20 грн |

2000 | |

|

200 тис. нових акцій з номіналом 10 грн |

2000 | |

|

Акційний капітал від продажу акцій понад номінал |

4000 |

4000 |

|

Нерозподілений прибуток |

6000 |

6000 |

|

Всього власного капіталу |

12000 |

12000 |

Власний капітал в обох випадках залишається незмінним, змінюється лише структура балансу.

Схожі статті

-

Основи фінансового менеджменту - Рясних Є. Г. - Основні показники дивідендної політики

На розподільчу політику підприємств можуть впливати різноманітні чинники - як об'єктивні, так і суб'єктивні, а для її реалізації менеджер має володіти...

-

Основи фінансового менеджменту - Рясних Є. Г. - 6.2. Впровадження дивідендної політики

На розподільчу політику підприємств можуть впливати різноманітні чинники - як об'єктивні, так і суб'єктивні, а для її реалізації менеджер має володіти...

-

4.1. Управління витратами і маржинальний прибуток Підприємства діють на ринку в умовах жорсткої конкуренції. Ті, які програють в цій боротьбі, стають...

-

Основи фінансового менеджменту - Рясних Є. Г. - Вартість грошей в часі

Складання інвестиційного плану і обчислення його окупності пов'язані з вкладенням коштів на значний проміжок часу у такий спосіб, щоб допомогти...

-

4.1. Управління витратами і маржинальний прибуток Підприємства діють на ринку в умовах жорсткої конкуренції. Ті, які програють в цій боротьбі, стають...

-

4.1. Управління витратами і маржинальний прибуток Підприємства діють на ринку в умовах жорсткої конкуренції. Ті, які програють в цій боротьбі, стають...

-

4.1. Управління витратами і маржинальний прибуток Підприємства діють на ринку в умовах жорсткої конкуренції. Ті, які програють в цій боротьбі, стають...

-

Основи фінансового менеджменту - Рясних Є. Г. - 4.1. Управління витратами і маржинальний прибуток

4.1. Управління витратами і маржинальний прибуток Підприємства діють на ринку в умовах жорсткої конкуренції. Ті, які програють в цій боротьбі, стають...

-

Використання показників маржинального прибутку допомагає оперативно визначити наслідки зміни цін, масштабів виробництва, асортименту і витрат на прибуток...

-

Основи фінансового менеджменту - Рясних Є. Г. - Метод графічного зображення

Потужним інструментом для прийняття рішень є аналіз беззбитковості виробництва. Скориставшись ним, менеджер може відповісти на питання, що виникають під...

-

Основи фінансового менеджменту - Рясних Є. Г. - Метод маржинального прибутку

Потужним інструментом для прийняття рішень є аналіз беззбитковості виробництва. Скориставшись ним, менеджер може відповісти на питання, що виникають під...

-

Потужним інструментом для прийняття рішень є аналіз беззбитковості виробництва. Скориставшись ним, менеджер може відповісти на питання, що виникають під...

-

Основи фінансового менеджменту - Рясних Є. Г. - 4.3. Аналіз беззбитковості

Потужним інструментом для прийняття рішень є аналіз беззбитковості виробництва. Скориставшись ним, менеджер може відповісти на питання, що виникають під...

-

В операційному аналізі досить чітко відстежується механізм впливу на операційний прибуток змін його основних складових, а саме: змінних і постійних...

-

Основи фінансового менеджменту - Рясних Є. Г. - 4.2. Роль левериджу у фінансовому менеджменті

В операційному аналізі досить чітко відстежується механізм впливу на операційний прибуток змін його основних складових, а саме: змінних і постійних...

-

Основи фінансового менеджменту - Рясних Є. Г. - Оцінювання інвестицій

Складання інвестиційного плану і обчислення його окупності пов'язані з вкладенням коштів на значний проміжок часу у такий спосіб, щоб допомогти...

-

Основи фінансового менеджменту - Рясних Є. Г. - Розрахунок терміну окупності

Інвестиції завжди пов'язані з ризиком. Чим більші вкладення і період їх окупності, тим ризикованішим є проект. При виборі інвестиційного проекту...

-

Основи фінансового менеджменту - Рясних Є. Г. - Основні підходи до формування асортименту

На розмір маржинального прибутку (прибутку) впливає асортимент продукції, зокрема його структурні зміни. Тому фінансові аспекти асортиментної політики...

-

На розмір маржинального прибутку (прибутку) впливає асортимент продукції, зокрема його структурні зміни. Тому фінансові аспекти асортиментної політики...

-

Основи фінансового менеджменту - Рясних Є. Г. - Аналіз чутливості

Розмір виручки, яка дорівнює сукупним витратам підприємства, тобто безприбутковий обіг, через який підприємство повинно перейти, щоб вийти із зони...

-

Основи фінансового менеджменту - Рясних Є. Г. - Поріг рентабельності і запас фінансової міцності

Розмір виручки, яка дорівнює сукупним витратам підприємства, тобто безприбутковий обіг, через який підприємство повинно перейти, щоб вийти із зони...

-

Основи фінансового менеджменту - Рясних Є. Г. - Інвестиційний аналіз

Інвестиції завжди пов'язані з ризиком. Чим більші вкладення і період їх окупності, тим ризикованішим є проект. При виборі інвестиційного проекту...

-

Основи фінансового менеджменту - Рясних Є. Г. - Співвідношення ризику і доходу при інвестуванні

Інвестиції завжди пов'язані з ризиком. Чим більші вкладення і період їх окупності, тим ризикованішим є проект. При виборі інвестиційного проекту...

-

Основи фінансового менеджменту - Рясних Є. Г. - Управління фінансовими ризиками

Формуючи капітал, фінансовий менеджер повинен обирати джерела, попередньо оцінюючи вартість ресурсів, ступінь фінансового ризику і можливі наслідки...

-

Основи фінансового менеджменту - Рясних Є. Г. - Аналіз інвестиційних проектів в умовах інфляції

Чиста теперішня вартість - це різниця між дисконтованою вартістю результатів та дисконтованою вартістю затрат за проектом. Де ЧТВ (#РУ) - чиста теперішня...

-

Основи фінансового менеджменту - Рясних Є. Г. - Розрахунок внутрішньої норми дохідності

Чиста теперішня вартість - це різниця між дисконтованою вартістю результатів та дисконтованою вартістю затрат за проектом. Де ЧТВ (#РУ) - чиста теперішня...

-

Чиста теперішня вартість - це різниця між дисконтованою вартістю результатів та дисконтованою вартістю затрат за проектом. Де ЧТВ (#РУ) - чиста теперішня...

-

Основи фінансового менеджменту - Рясних Є. Г. - Управління структурою капіталу

Формуючи капітал, фінансовий менеджер повинен обирати джерела, попередньо оцінюючи вартість ресурсів, ступінь фінансового ризику і можливі наслідки...

-

Звіт про фінансові результати - це форма № 2 відповідно до Стандартів бухгалтерського обліку. Вона має такий склад: І. Фінансові результати; П. Елементи...

-

Основи фінансового менеджменту - Рясних Є. Г. - Зміст основних статей Звіту про фінансові результати

Звіт про фінансові результати - це форма № 2 відповідно до Стандартів бухгалтерського обліку. Вона має такий склад: І. Фінансові результати; П. Елементи...

Основи фінансового менеджменту - Рясних Є. Г. - Концепції і методи дивідендної політики