Страхування в запитаннях та відповідях - Долгошея Н. О. - 56. Методи державного регулювання страхової діяльності

Державне регулювання страхування, як і економіки загалом, є науково обгрунтованим самозахистом суспільного ладу від властивих механізму ринкової економіки тенденцій, що саморуйнуються, які зумовлені наявністю позитивних зворотних зв'язків. Визначальними структурними ознаками ринкової економіки є:

- основні форми власності;

- спосіб координації господарських економічних інтересів. Комплекс прямих методів регулювання середовища функціонування страхового бізнесу включає нормативно-правове забезпечення страхової діяльності та застосовування щодо цього дій органів центральної виконавчої влади (ліцензійна політика, регулювання норм платоспроможності страховика). До комплексу непрямих методів регулювання страхової діяльності можна віднести: методи інвестиційної, фіскальної, грошово-кредитної та валютної політики (формування, розміщення та облік страхових резервів, участь іноземних інвесторів у статутному фонді страховика, оподаткування страхової діяльності, прибутків від інвестування та розміщення тимчасово вільних коштів та від інших фінансових операцій, валюта страхування, формування статутного фонду). Добір та поєднання конкретних інструментів державного регулювання страхової діяльності в умовах перехідної економіки, на думку автора, має містити такі складові і залежить, насамперед від тих завдань, які вирішує держава на тій чи іншій стадії регулювання.

Координація - це механізм впливу соціально-економічної системи на дії господарюючих суб'єктів відповідно до пріоритетних цілей цієї системи. Такий вплив здійснюється як адміністративними, так і економічними засобами, на пріоритетну користь останніх. Тобто регулювання фінансового-господарського механізму у сфері страхування з боку держави направлено на реалізацію головної сучасної цілі суспільного ладу - стабілізацію економіки держави за допомогою організаційного, юридичного, фінансового та мотиваційного впливу на суб'єктів фінансово-господарських відносин.

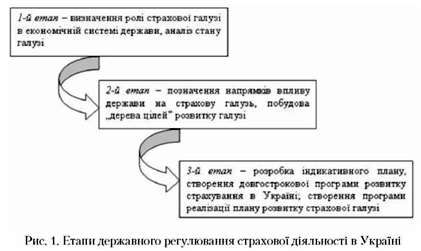

Державне регулювання страхування можна представити на рис. 1.

У зв'язку із зазначеними етапами можна визначити об'єкт державного регулювання страхової галузі - система соціально-економічних відносин з приводу організації захисту від ризиків та здійснення страхового бізнесу за допомогою об'єднання коштів суб'єктів цих відносин. Суб'єктом державного регулювання виступає держава в особі її різноманітних інститутів.

Правові основи страхування визначаються Законом України "Про внесення змін до Закону України "Про страхування" від 04.10.2001 р., Кодексом професійної етики страховиків, а також низкою інших законів і підзаконних актів.

Страхування як бізнес у кожній державі має корпоративну форму. Тому майже всі країни світу ввели монополію резидентів на проведення страхових операцій, крім перестрахування. Законодавче регулювання страхового бізнесу перш за все передбачає захист інтересів громадян своєї країни.

Вітчизняні дослідники, вивчаючи світовий досвід систем державного регулювання страхової діяльності, виділяють три її типи.

Ліберальний (м'який) тип передбачає, що операції по страхуванню хоча й підлягають ліцензуванню, проте нагляд за діяльністю страхових компаній відносно слабкий (характерно для Великобританії).

Авторитарний (жорсткий) тип - це коли кожний конкретний вид страхування проходить процедуру ліцензування і повинен відповідати певній системі вимог щодо правил страхування, фінансово-господарській діяльності страхової компанії; конкуренція між страховиками чітко регламентується (характерно для Німеччини).

Змішаний тип використовує в певній мірі два зазначених підходи - виважена система регламентації діяльності страхових компаній поєднується з досить гнучкими підходами, які дають можливість забезпечити достатній рівень конкуренції (характерно для Франції).

На наш погляд, система державного регулювання страхової діяльності, що існує в Україні, за ступенем впливу на розвиток ринку та за методами, що при цьому застосовуються займає проміжне положення між німецькою та французькою. На кожний конкретний вид страхування страхова компанія повинна отримати ліцензію. Законодавчі та нормативні акти встановлюють чіткі вимоги до платоспроможності страховиків (розміру Статутного капіталу, кількості, порядку формування, нормам відрахування та порядку розміщення страхових та вільних резервів тощо). Разом з тим держава гарантує захист інтересів страхових компаній, а також забезпечує умови вільної конкуренції в здійсненні страхової діяльності. Не дозволяється (за винятком страхування життя та обов'язкових видів страхування) будь-яке централізоване регулювання розмірів страхових тарифів, страхових сум, страхових виплат та інших умов договорів страхування, якщо вони не суперечать законодавству України. Не припускається також втручання з боку держави та інших структур у роботу страхових компаній, за винятком здійснення своїх повноважень органами державного нагляду.

Роль держави в регулюванні страхової діяльності досить значна і, на наш погляд, повинна зводитись до такого:

- встановлення норм та вимог до функціонування страхових компаній;

- використання фінансового механізму в регулюванні страхової справи;

- контролю за виконанням суб'єктами страхового ринку чинного законодавства України;

- визначенню обов'язкових видів страхування.

Отже, здорова макроекономічна і структурна державна політика є суттєвою передумовою стабільності системи страхування й запобігання серйозним викривленням страхового ринку.

Схожі статті

-

Специфічність страхування як економічної категорії, обумовлюється трьома основними ознаками: випадковим характером настання руйнівної події,...

-

Зарубіжні страхові компанії, маючи великий досвід роботи і сучасні технології, можуть створити для українських колег високі стандарти якості, які...

-

Законом України "Про страхування" було визначено єдиний орган державної виконавчої влади, що здійснює відповідний нагляд: Комітет у справах нагляду за...

-

Розвиток світової економіки і міжнародних економічних відносин, входження України до системи світових господарських зв'язків та перебудова національної...

-

Розвиток світової економіки і міжнародних економічних відносин, входження України до системи світових господарських зв'язків та перебудова національної...

-

Зарубіжні страхові компанії, маючи великий досвід роботи і сучасні технології, можуть створити для українських колег високі стандарти якості, які...

-

Перевага самострахування полягає в тому, що воно допомагає оперативно відшкодовувати невеликі збитки. Крім того, не потрібно платити на сторону страхові...

-

Страхування в запитаннях та відповідях - Долгошея Н. О. - Ризикована функція страхування

Страхування, кредит і фінанси - це споріднені економічні категорії. Всі вони являють собою різновид грошових відносин, у ході яких відбувається рух...

-

Страхування в запитаннях та відповідях - Долгошея Н. О. - 7. Функції страхування

Страхування, кредит і фінанси - це споріднені економічні категорії. Всі вони являють собою різновид грошових відносин, у ході яких відбувається рух...

-

Страхування, кредит і фінанси - це споріднені економічні категорії. Всі вони являють собою різновид грошових відносин, у ході яких відбувається рух...

-

Страхувальниками визнаються юридичні особи та дієздатні громадяни, які уклали із страховиками договори страхування або є страхувальниками відповідно до...

-

Страхувальниками визнаються юридичні особи та дієздатні громадяни, які уклали із страховиками договори страхування або є страхувальниками відповідно до...

-

Страхування в запитаннях та відповідях - Долгошея Н. О. - Превентивна функція

Страхування, кредит і фінанси - це споріднені економічні категорії. Всі вони являють собою різновид грошових відносин, у ході яких відбувається рух...

-

Страхування, кредит і фінанси - це споріднені економічні категорії. Всі вони являють собою різновид грошових відносин, у ході яких відбувається рух...

-

Перевага самострахування полягає в тому, що воно допомагає оперативно відшкодовувати невеликі збитки. Крім того, не потрібно платити на сторону страхові...

-

Взаємодія сторін що до укладання страхових угод і досягнень результативності страхових операцій відбувається на страховому ринку. Об'єктивною передумовою...

-

В умовах економічної і фінансової кризи знижується активність на страховому ринку. Для її активізації необхідною умовою є стабільність гривні, завершення...

-

Український страховий ринок порівняно з провідними країнами, де він розвивається протягом кількох століть, ще молодий і перебуває у стадії формування....

-

Якщо враховувати тлумачення "фонду" як ресурси, запаси, нагромадження, то страховий фонд - це сукупність виділених та зарезервованих запасів матеріальних...

-

Страхування в запитаннях та відповідях - Долгошея Н. О. - 12. Ознаки класифікації

Поняття "класифікація" походить від латинського classis - розряд, клас. Латинський корінь визначає "квінтесенцію" цього поняття, його найістотніше,...

-

Страховий ринок - частина фінансового ринку, де об'єктом купівлі-продажу виступає страховий захист, формуються попит і пропозиція на нього. Головною...

-

Страхування буває обов'язкове і добровільне. Обов'язкову форму страхування вирізняють такі принципи: 1. Обов'язкове страхування встановлюється законом,...

-

Страхування в запитаннях та відповідях - Долгошея Н. О. - Стратегія просування

Незважаючи на ряд позитивних зрушень в останні п'ять років, зростання класичного страхового ринку України усе ще страждає відсутністю в широкої аудиторії...

-

Страхування в запитаннях та відповідях - Долгошея Н. О. - Цінова стратегія

Незважаючи на ряд позитивних зрушень в останні п'ять років, зростання класичного страхового ринку України усе ще страждає відсутністю в широкої аудиторії...

-

Страхування в запитаннях та відповідях - Долгошея Н. О. - 36. Страховий маркетинг

Незважаючи на ряд позитивних зрушень в останні п'ять років, зростання класичного страхового ринку України усе ще страждає відсутністю в широкої аудиторії...

-

Страхування в запитаннях та відповідях - Долгошея Н. О. - 27. Структура страхового тарифу

Ціна страхового ризику та інших витрат, адекватних грошовому виразу обов'язків страховика по укладанню договору страхування, називається тарифною...

-

Страхування в запитаннях та відповідях - Долгошея Н. О. - 51. Об'єднання страховиків та їхні функції

Страховики мають право створювати на території України та за її межами, з правами відокремлених підрозділів страховиків, представництва, а також філії,...

-

Страховики мають право створювати на території України та за її межами, з правами відокремлених підрозділів страховиків, представництва, а також філії,...

-

Страхування в запитаннях та відповідях - Долгошея Н. О. - 26. Визначення ціни ризику в страхуванні

Ціна страхового ризику та інших витрат, адекватних грошовому виразу обов'язків страховика по укладанню договору страхування, називається тарифною...

-

Страхування в запитаннях та відповідях - Долгошея Н. О. - 33. Роль посередників на страховому ринку

На страховому ринку України посередники існують з кінця 80-х років, тобто з моменту його виникнення. Посередники - це страхові агенти, фізичні особи, які...

Страхування в запитаннях та відповідях - Долгошея Н. О. - 56. Методи державного регулювання страхової діяльності