Міжнародні фінанси - Д'яконова І. І. - 11.5. Міжнародний факторинг

Факторинг (factoring, від англ. factor - посередник) - різновид посередницької операції, що проводиться банками і спеціальними компаніями, являє собою купівлю грошових вимог експортера до імпортера та їх інкасацію.

Інкасація боргових зобов'язань - банківська послуга з отриманням за дорученням клієнта коштів від боржника такого клієнта у рахунок погашення його боргу або акцепту за векселями, чеками, іншими розрахунковими і товарними документами.

Факторингова операція - комісійно-посередницька операція з передання клієнтом банку права на стягнення боргів.

Суб'єкти факторингових операцій:

O факторинговий відділ банку або факторингова кампанія (або фактор-фірма) - спеціалізована установа, яка скуповує рахунки-фактури у своїх клієнтів;

O клієнти - постачальники товару або виконавці робіт - промислові та торговельні фірми, що уклали угоду з банком чи факторинговою компанією;

O покупці товарів та послуг.

Клієнтами факторингових компаній виступають переважно:

O невеликі та середні фірми, які розширюють обсяги продажу або які виходять на нові ринки;

O нові компанії, які мають недостатньо грошового капіталу у зв'язку з несвоєчасним надходженням платежів від дебіторів, існуванням значних запасів, труднощів в організації виробничого процесу,

O фірми, що мають несприятливу структуру балансу, у зв'язку з чим їх кредитний статус не дає змогу отримати банківський кредит.

Факторингова компанія дозволяє скоротити управлінські витрати, підвищити ефективність комерційної роботи, а також поряд з бухгалтерським обслуговуванням фактор-фірми здійснює кредитний контроль за угодами клієнта, проводить загальний аналіз господарської діяльності фірми.

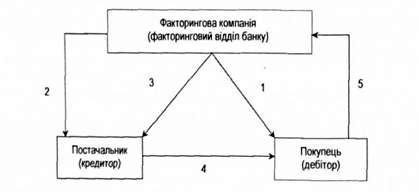

Організацію факторингової операції відображено на рис. 11.5.

Рисунок 11.5. Організація факторингу

Етапи здійснення факторингової операції.

1 - й етап - аналіз факторинговою компанією платоспроможності (кредитоспроможності) імпортера.

Оформлення факторингової угоди між банком та клієнтом, у якій вказується на обов'язки банку, серед яких: аналіз кредитоспроможності боржників; стягнення боргу та його обслуговування; інкасація; облікові операції та ін.

До обов'язків клієнта входить плата за факторингові послуги банку.

2-й етап - перевірка та купівля факторинговою компанією грошових вимог усіх рахунків-фактур, виставлених на імпортера експортером.

3-й етап - оплата факторинговою компанією рахунків експортера - отримання від банку авансу за продану дебіторську заборгованість у розмірі 70-90 % суми боргу. Решту боргу (10-30 %) банк отримує як компенсацію ризику до погашення боргу.

Після погашення боргу банк повертає утриману суму клієнтові.

4-й етап - поставка товарів (послуг) експортером імпортерові.

5-й етап - оплата вимог імпортером.

Сутність факторингової операції полягає в тому, що факторингові компанії скуповують рахунки в експортерів зі знижкою. Експортери отримують від факторингової компанії від 70 до 90 % номінальної вартості рахунків готівкою залежно від кредитоспроможності клієнта. Решта суми (10-30 % після вирахування комісії за кредит) сплачується тоді, коли імпортер перерахує кошти за товар. Вигода експортера - можливість запобігти кредитному та валютному ризикам і можливість прискорення кругообігу коштів. Вигода для імпортера - можливість не мати справи з переказним векселем та акредитивом.

При купівлі вимог факторингова компанія застосовує звичайно відкриту цесію, тобто повідомляє покупця про перевідступлення вимог експортерів, іноді приховану цесію, коли покупцю не повідомляється про неї. Процент за факторинговий кредит, як правило, на 2-4 % перевищує офіційну облікову ставку і забезпечує високі прибутки факторинговим компаніям. Термін кредиту - до 120 днів.

Фірма-експортер передає всі зобов'язання щодо реалізації товарів факторинговій компанії, яка купила дебіторську заборгованість клієнтів цієї фірми, веде бухгалтерські рахунки боржників і кредиторів. Завдяки факторинговому обслуговуванню фірма має справу не з окремими покупцями, а з факторинговою компанією, яка регулярно направляє своєму клієнтові виписку за рахунками й отримує винагороду за послуги. Компанія отримує наперед узгоджену комісію 0,5-2 % до суми обігу клієнта залежно від надійності покупця, виду послуг, якості боргових вимог, а також проценти за позиками під ці вимоги.

Факторингові компанії перевіряють вимоги клієнтів з погляду платоспроможності покупця за допомогою своїх довідкових відділів і банків. Крім кредитних і обліково-контрольних операцій, факторингові компанії здійснюють юридичні, складські, інформаційні, консультативні послуги. Вони мають значну інформацію про світові ринки. Цьому сприяють тісні ділові зв'язки з банками, які переважно виступають ініціаторами створення факторингових компаній і надають їм фінансову підтримку.

Процес концентрації і централізації охопив і цю сферу - 37 факторингових компаній з 18 країн, чи 95 % їх загальної кількості (без урахування факторингів, що є філіями великих фірм), об'єднаних в асоціацію "Фекторз чейн інтернешнл", що має штаб-квартиру в Амстердамі.

Слід ураховувати вартість факторингового обслуговування, яка є досить високою у зв'язку з комплексним характером послуг фактор-фірми і підвищеними ризиками у випадку зворотного факторингу.

Вартість факторингового обслуговування складається з:

1) процента за користування кредитом (вище ринкової ставки за кредитами відповідної строковості на 2-3 процентні пункти);

2) плати за обслуговування (бухгалтерія, інкасація боргу та інші послуги): нараховується як процент від суми рахунка-фактури, в межах 0,5-3 %;

3) при незворотному факторингу - спеціальна надбавка за ризик у розмірі 0,2-0,5 % від суми кредитування.

Факторинг поділяють на окремі види за певними ознаками, які наведені нижче:

1) за видами здійснення операцій:

O конвенційний (широкий) факторинг - універсальна система фінансового обслуговування, яка включає бухгалтерський облік, розрахунки з постачальниками та покупцями, страхове кредитування, представництво та ін.;

O конфіденційний (обмежений) факторинг - обмежується виконанням тільки деяких операцій: сплата боргів, передача права на отримання грошей та ін.;

2) залежно від кількості факторів операції:

O прямий факторинг - в операції бере участь лише один фактор - з експорту в країні експортера, з яким імпортер уклав факторингову угоду;

O опосередкований факторинг - в операції беруть участь два фактори: з експорту в країні експортера та з імпорту в країні імпортера;

3) за ступенем інформованості дебітора:

O розкритий факторинг - операція, в якій дебітор повідомляється про факторингову угоду;

O нерозкритий факторинг - операція, в якій факторингова угода є конфіденційною і зарубіжний дебітор не повідомляється про неї.

Схожі статті

-

Міжнародні фінанси - Д'яконова І. І. - 6.3.2. Розрахунки за відкритим рахунком

Розрахунки за відкритим рахунком передбачають періодичні платежі імпортера експортеру після одержання товару. Сума поточної заборгованості враховується в...

-

Міжнародні фінанси - Д'яконова І. І. - Характеристики Лондонського та Паризького клубів кредиторів

У Паризькому клубі реструктуруються борги урядів і гарантовані ними борги, а у Лондонському клубі - заборгованості перед комерційними банками. У рамках...

-

3.1. Сутність, структура, наслідки існування зовнішнього боргу та основні показники вимірювання зовнішнього боргу Державний борг являє собою вид відносин...

-

Міжнародні фінанси - Д'яконова І. І. - 6.3.1. Авансова форма розрахунків

Найскладнішою частиною платіжних умов контракту є вибір форми розрахунків. Погодження протилежних інтересів учасників зовнішньоекономічної діяльності і...

-

Міжнародні фінанси - Д'яконова І. І. - 6.3. Недокументарні форми міжнародних розрахунків

Найскладнішою частиною платіжних умов контракту є вибір форми розрахунків. Погодження протилежних інтересів учасників зовнішньоекономічної діяльності і...

-

Міжнародні фінанси - Д'яконова І. І. - 9.2. Суб'єкти та види валютних ринків

Учасники економічних відносин, що здійснюють валютні операції, є суб'єктами валютного ринку. Склад учасників валютного ринку визначає його інституційну...

-

7.1. Платіжний баланс як інструмент міжнародно-фінансового аналізу У процесі свого розвитку зовнішньоекономічні зв'язки країн змінюються, посилюючи...

-

Міжнародні фінанси - Д'яконова І. І. - Розділ 7. Платіжний баланс країн світу

7.1. Платіжний баланс як інструмент міжнародно-фінансового аналізу У процесі свого розвитку зовнішньоекономічні зв'язки країн змінюються, посилюючи...

-

Міжнародні фінанси - Д'яконова І. І. - 6.4.1. Інкасо

6.4.1. Інкасо Інкасо - доручення експортера своєму банку отримати від імпортера безпосередньо або через інший банк визначену суму чи підтвердження того,...

-

Міжнародні фінанси - Д'яконова І. І. - 6.4. Документарні форми міжнародних розрахунків

6.4.1. Інкасо Інкасо - доручення експортера своєму банку отримати від імпортера безпосередньо або через інший банк визначену суму чи підтвердження того,...

-

Найскладнішою частиною платіжних умов контракту є вибір форми розрахунків. Погодження протилежних інтересів учасників зовнішньоекономічної діяльності і...

-

Міжнародні фінанси - Д'яконова І. І. - 11.3. Основи організації міжнародного кредитування

Існують різні форми міжнародних кредитів, їх можна класифікувати за кількома головними ознаками, що характеризують окремі сторони кредитних відносин, а...

-

Міжнародні фінанси - Д'яконова І. І. - 11.2. Форми міжнародного кредиту

Існують різні форми міжнародних кредитів, їх можна класифікувати за кількома головними ознаками, що характеризують окремі сторони кредитних відносин, а...

-

Міжнародні фінанси - Д'яконова І. І. - 9.4. Валютні операції як інструменти валютного ринку

Основними інструментами валютного ринку є валютні операції. Валютні операції - це фінансові та банківські операції, пов'язані з переходом права власності...

-

Міжнародні фінанси - Д'яконова І. І. - Розділ 3. Заборгованість у системі міжнародних фінансів

3.1. Сутність, структура, наслідки існування зовнішнього боргу та основні показники вимірювання зовнішнього боргу Державний борг являє собою вид відносин...

-

Міжнародні фінанси - Д'яконова І. І. - 9.1. Поняття, функції та структура валютного ринку

9.1. Поняття, функції та структура валютного ринку Основною сферою взаємодії суб'єктів валютних відносин, яка визначає можливості реалізації валютної...

-

Міжнародні фінанси - Д'яконова І. І. - Розділ 9. Валютні ринки та валютні операції

9.1. Поняття, функції та структура валютного ринку Основною сферою взаємодії суб'єктів валютних відносин, яка визначає можливості реалізації валютної...

-

Міжнародні фінанси - Д'яконова І. І. - 8.8. Міжнародні фінансові центри

Офшорні банківські (фінансові) центри - фінансові центри, де можна проводити операції, що не підпадають під національне регулювання і не вважаються...

-

Міжнародні фінанси - Д'яконова І. І. - 8.7. Офшорні банківські центри

Офшорні банківські (фінансові) центри - фінансові центри, де можна проводити операції, що не підпадають під національне регулювання і не вважаються...

-

Міжнародні фінанси - Д'яконова І. І. - 8.4. Світовий фінансовий ринок. Сутність і структура

Міжнародні валютно-фінансові потоки - це потоки іноземних валют чи будь-яких інших фінансових активів, зумовлені економічною діяльністю суб'єктів...

-

Міжнародні фінанси - Д'яконова І. І. - 8.3. Міжнародні валютно-фінансові потоки

Міжнародні валютно-фінансові потоки - це потоки іноземних валют чи будь-яких інших фінансових активів, зумовлені економічною діяльністю суб'єктів...

-

У зв'язку з прийняттям Верховною Радою Закону № 2402-ХІІ від 03.06.1992 [4] у вересні 1992 року Україна підписала "Статті угоди МВФ" про вступ до...

-

Міжнародні фінанси - Д'яконова І. І. - Розділ 6. Міжнародні розрахунки та їх організаційні засади

6.1. Економічні основи міжнародних розрахунків та їх організаційні засади Проведення розрахунків між суб'єктами господарювання, що знаходяться в різних...

-

Міжнародні фінанси - Д'яконова І. І. - Структура Європейської системи центральних банків

Заснування ЄЦБ, який разом з національними банками інших держав-членів ЄС складає ЄСЦБ, є вагомою заслугою національних держав, які спромоглися віддати...

-

Міжнародні фінанси - Д'яконова І. І. - 11.4. Міжнародний лізинг

Економічна природа лізингу схожа з кредитними відносинами й інвестиціями. Такі принципи кредитних відносин, як строковість, поверненість, платність,...

-

Міжнародні фінанси - Д'яконова І. І. - Види акредитивів у міжнародній практиці

1. Відкличний акредитив (Revocable L/C) - акредитив, який може бути змінений або анульований банком-емітентом, за наказом апліканта, у будь-який момент...

-

Міжнародні фінанси - Д'яконова І. І. - 6.4.2. Документарний акредитив

Документарний акредитив (Documentary Credit, Letter of Credit (L/C)) - це форма розрахунків, при якій банк-емітент за дорученням свого клієнта...

-

Міжнародні фінанси - Д'яконова І. І. - 11.1. Міжнародний кредит як економічна категорія

11.1. Міжнародний кредит як економічна категорія Міжнародний кредит - це рух позичкового капіталу у сфері міжнародних економічних відносин, пов'язаний з...

-

Міжнародні фінанси - Д'яконова І. І. - Розділ 11. Міжнародний ринок банківських кредитів

11.1. Міжнародний кредит як економічна категорія Міжнародний кредит - це рух позичкового капіталу у сфері міжнародних економічних відносин, пов'язаний з...

-

Як уже зазначалося в попередніх підрозділах, міжнародний ринок титулів власності представлений акціями та депозитарними розписками. Титули власності - це...

Міжнародні фінанси - Д'яконова І. І. - 11.5. Міжнародний факторинг