Міжнародна макроекономіка - Козак Ю. Г. - Ризики в разі прийняття рішень про ПІІ

Міжнародні інвестиційні проекти приховують у собі ряд особливих ризиків, головними з яких є:

O ризики, що випливають з міжнародних проблем інвестування;

O ризики, пов'язані з альтернативним вибором співвідношення різних видів фінансування інвестицій.

Ризики, що випливають з міжнародних проблем інвестування, пов'язані в основному з двома обставинами. Перша - структура ТНК - материнська компанія в країні базування і дочірні (філії) - в інших (приймаючих) країнах. При оцінюванні інвестиційних проектів висновки можуть бути різні залежно від того, з яких позицій вона буде проведена: з позиції ефективності ПІІ як таких чи з позиції можливості надходження приросту готівки (доходу) в материнську компанію. Ці відмінності можуть бути викликані декількома чинниками. По-перше, приймаюча країна може ввести обмеження на репатріацію коштів материнської компанії. Тому ПІІ можуть бути високорентабельними, але кошти не надходитимуть до материнської компанії. По-друге, країна базування може встановити збір на іноземні операції з конкретними товарами чи послугами, що призводить до подорожчання іноземних операцій. По-третє, зміни валютного курсу можуть негативно впливати на величину прибутків, що переказуються. Наприклад, з країни з високою інфляцією розмір прибутків, які переказуються материнській компанії, зменшуватиметься в міру падіння курсу валюти приймаючої країни. Відтак завжди виникає питання: що покласти в основу при визначенні величини ЧПВ: рух грошової готівки, викликаний іноземним інвестуванням, чи рух грошової готівки, отриманий материнською компанією. Як правило, приймаючи рішення про інвестиції, міжнародні фірми орієнтуються на результати аналізу, проведеного з позицій материнської компанії, оскільки рух грошової готівки в материнську компанію може бути джерелом виплати дивідендів тримачам акцій, можливих інвестицій в іншому місці, сплати відсотка за боргом корпорації і т. ін.

При цьому важливим моментом, по-перше, є можливість материнській компанії негайно отримати грошову готівку, оскільки будь-яка відстрочка призведе до її знецінення, і по-друге - урахувати додаткові ризики, які випливають з міжнародного характеру всієї сукупності відносин, що опосередковують інвестиційну діяльність міжнародних фірм.

До таких ризиків належать:

O несприятливі рухи валютного курсу;

O непередбачувані зміни темпів інфляції;

O заморожування (блокування) коштів або валютний контроль;

O експропріація;

O заходи щодо контролю за іноземною валютою;

O зміни в податковому законодавстві.

Здійснення ПІІ без урахування в тій чи іншій мірі цих ризиків, неможливе. Ефективне управління ризиками, пов'язаними з ПІІ, - це не ухилення від ризиків, а їхній аналіз, зіставлення вигідності вкладень і ризиків, знаходження шляхів встановлення або зменшення ризику.

Розглянемо це на прикладі прийняття рішень компанією "Дженерал Моторс" відносно інвестицій у Єгипті.

У 90-х роках у Європі спостерігалася тенденція підвищення вартості валют. Це стало перешкодою планам "Дженерал Моторс" розширити виробництво автомашин у Європі. "Дженерал Моторс" розробила план складання автомобілів у Єгипті з деталей, отриманих у Європі, що допомогло "Дженерал Моторс" перемогти "Пежо", "Фіат" і "Ні-сан" у конкурентній боротьбі за те, щоб стати основним складальником автомобілів у Єгипті спільно з єгипетською державною компанією "ЕЛ Наср". Однак побоювання тривалого зростання вартості європейських валют, особливо німецької марки, призупинило реалізацію цього інвестиційного плану. Представник "Дженерал Моторс" пояснив, що перешкодою в реалізації проекту "виявилися валютні курси, котрі викликали певні ризики і проблеми, які є нерозв'язними в даний момент". Фінансовий менеджмент "Дженерал Моторс" не забажав наявності в проекті валютного ризику. Таким було рішення. Але можливе й інше, альтернативне, рішення - пристосуватися до ризику. Найбільш поширеним способом пристосування до валютного ризику вважається збільшення вимог до норми оборотності інвестицій. Наприклад, компанія підвищує вимоги до норми обігу, визначивши очікувану норму оборотності інвестицій для міжнародного процесу в 20 проти 10 % для відносно безпечних внутрішніх інвестицій. У цьому випадку менеджер отримає більшу межу на помилку.

Другий вид ризиків - це ризики, пов'язані з альтернативним вибором співвідношення різних видів фінансування інвестицій.

Фінансування зарубіжних інвестицій має ряд альтернатив.

Насамперед, фінансовий менеджер повинен вибрати належне поєднання фінансування шляхом отримання позик і фінансування за рахунок випуску нових акцій. Таке поєднання відоме як структура капіталу. Аналіз і вибір структур капіталу, подібно іншим рішенням у фінансовому менеджменті, грунтується на співвідношенні оборотів і ризиків.

Використання переважно фінансування за рахунок позик по відношенню до фінансування за рахунок випуску нових акцій визначається стратегією "високий ризик - швидкий оборот". Фірма, яка використовує переважно фінансування за рахунок позик, піддається більшому ризику, ніж фірма, що використовує переважно фінансування за рахунок випуску нових акцій. На відміну від власників акцій, позикодавці можуть призвести фірму до банкрутства, якщо фірма не виконає зобов'язання щодо позики (виплати відсотків і суми боргу). Однак менеджмент йде на цей ризик, якщо він розраховує, що прискорення обороту буде більшим, аніж компенсація підвищеного ризику. При цьому він враховує дві обставини. По-перше, те, що використання фінансування за рахунок позик зменшує інвестиції акціонерів і тим самим підвищує норму обороту цих інвестицій. По-друге, податкові системи багатьох країн віддають перевагу фінансуванню за рахунок позик, а не внаслідок випуску нових акцій. Наприклад, у США всі відсоткові витрати, пов'язані з бізнесом, не підлягають оподаткуванню, в той час як дивіденди виплачуються з доходу після вирахування податків. Податкові законодавства, подібні до цього, значно знижують витрати фінансування за рахунок позик.

Після того як проведено дослідження і зроблено вибір структури капіталу, фінансовий менеджер повинен вибрати тип інвестування за рахунок позик та випуску нових акцій. Останнім часом на фінансовому ринку з'явилося багато нових форм фінансування міжнародних інвестицій. Основні з них такі:

■ довгострокове інвестування за рахунок випуску нових акцій країни базування і приймаючої країни;

■ випуск облігацій країни базування, тобто материнської компанії;

■ випуск єврооблігацій;

■ випуск іноземних облігацій.

Випуск облігацій країни базування переважатиме тоді, коли фірма бажає, щоб її облігації були обмінюваними на її національну валюту. Крім того, в багатьох країнах (наприклад, у США) законодавство дозволяє фірмам випускати облігації швидше і легше, ніж вони могли б це зробити на іноземних ринках.

Великі й кредитоспроможні міжнародні фірми мають доступ до коштів на ринку єврооблігацій. Випуск єврооблігацій має ряд переваг. По-перше, фірма може випустити облігації в будь-якій основній валюті і одночасно в ряді країн. По-друге, витрати на випуск облігацій на ринку єврооблігацій звичайно нижчі, ніж витрати в тій самій валюті на національному ринку. Це пояснюється гострою конкуренцією між передплатниками єврооблігацій, а також економією, пов'язаною з великим масштабом випусків облігацій і низьким кредитним ризиком позичальників єврооблігацій.

Для фінансування міжнародної кооперації фірми часто використовують випуск іноземних облігацій. Іноземні облігації випускаються іноземним позичальником на національних ринках у валюті тієї країни, де вони будуть продані. Звичайно, це країна (і валюта країни), в котрій фірма планує розгорнути своє виробництво. Наприклад, шведська фірма по виробництву автомобілів "Вольво" з ряду причин вирішила переглянути виробництво по створенню автомашин для американського ринку в США і опублікувала оцінки можливих прямих інвестицій в США. Для фінансування цих інвестицій вона могла випустити облігації на американському ринку в доларовому номіналі. Випуск іноземних облігацій дає кошти в тій валюті, котра необхідна для обслуговування боргу по цих облігаціях і зводить валютний ризик до мінімуму.

Чинником, що визначає використання для фінансування інвестицій облігацій приймаючої країни, є також підтримка з боку уряду цієї країни, який зацікавлений у залученні прямих інвестицій.

ПІІ частково фінансуються за рахунок випуску нових акцій. Акції можуть бути випущені в країні базування материнською компанією, якщо фірма хоче отримати кошти у валюті країни базування, або на ринок приймаючої країни, якщо хоче здійснити фінансування інвестицій у валюті країни, де вона проводить свої операції.

Інвестування міжнародних проектів значно більше піддається ризику, аніж аналогічне інвестування внутрішніх проектів. Воно має додатковий ризик - регіональний, тобто несприятливу дію чинників, які перебувають за межами контролю зарубіжної дочірньої компанії та її галузі. Звичайно цей ризик пов'язаний зі змінами в політиці і впливом цієї політики на операційне середовище філії або дочірнього підприємства ТНК на мікроекономічному рівні (інфляція, контроль за імпортом, зміни в зарубіжній політиці, податковому законодавстві тощо).

Теоретично найбільш прийнятним способом врахування елементів ризику в кошторисах капіталовкладень та їхньої окупності є включення всіх відомих показників величини і впливу ризику за допомогою коригування в потоки готівкових коштів (Сі), тобто отримання детермінованого еквівалента потоків готівкових коштів.

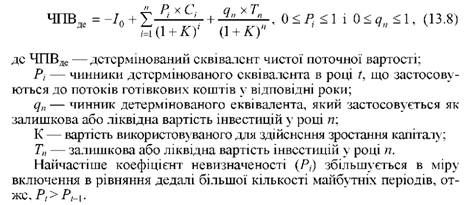

Метод включення показників ризику в розрахунки ілюструє така формула:

Метод детермінованого еквівалента чистої поточної вартості найбільш успішно використовується в ситуаціях, пов'язаних з комерційними

Або кредитними ризиками, коли результат впливу окремих прогнозованих подій на діяльність фірми можна передбачити з достатньою визначеністю.

Зміни у валютних курсах та рівні інфляції, котрі називаються "грошовими змінами", належать до економічного ризику потенційних збитків. Оцінювання економічних наслідків грошових змін може проводитися, через складнощі технічної й економічної експертизи, лише менеджерами головної компанії ТНК. На рівні дочірніх компаній деякі фінансові менеджери при управлінні ризиками використовують аналіз ПОК як підсумковий показник перед винесенням остаточного рішення щодо інвестиційного проекту.

Для зменшення ризику непередбачуваних коливань вартості валют, у яких випущено іноземні облігації, використовують валютні коктейлі - деномінацію в будь-якій комбінації будь-якої кількості валют. Це може бути деномінація облігації в одиницях середнього значення кошика валют, в одиницях спеціальних прав запозичення (СПЗ), у європейській валютній одиниці (євро). Основна кількість валютних коктейлів деномінувалась в євро. Можуть бути використані й індексовані облігації - облігації, котрі передбачають виплату відсотків і номіналу по них відповідно до вартості товарів або якого-небудь установленого індексу. Більшість індексованих облігацій прив'язується до вартості золота. Випускаються також євро бонди - облігації іноземних або національних компаній, деномінованих в іноземній валюті, котрі передбачають платежі з якого-небудь показника діяльності компанії, наприклад, з показника доходів або прибутків.

Схожі статті

-

Міжнародна макроекономіка - Козак Ю. Г. - Постачальники та споживачі інвестиційного капіталу

Фондовий ринок - це механізм для укладення угод між тими, хто пропонує цінні папери, і тими, хто пропонує гроші. В операції купівлі-продажу на фондовому...

-

Міжнародна макроекономіка - Козак Ю. Г. - Міжнародний ринок акцій

Міжнародний ринок титулів власності поділяється на ринок акцій, на який припадає близько 80 % усіх нових міжнародних розміщень титулів власності, та...

-

Міжнародна макроекономіка - Козак Ю. Г. - 8.4. Міжнародний ринок титулів власності

Міжнародний ринок титулів власності поділяється на ринок акцій, на який припадає близько 80 % усіх нових міжнародних розміщень титулів власності, та...

-

Міжнародна макроекономіка - Козак Ю. Г. - 13.7. Управління ризиком

Управління валютним ризиком Валютний ризик - це можливість фінансових втрат під час здійснення тих чи інших міжнародних економічних операцій у зв'язку зі...

-

Міжнародна макроекономіка - Козак Ю. Г. - 13.6. Дивідендна політика корпорації

Дивідендна політика корпорації прямо пов'язана, з одного боку, з політикою фінансування її діяльності, а з другого - з оцінкою акціонерами діяльності...

-

Міжнародна макроекономіка - Козак Ю. Г. - 13.2. Управління портфелем зарубіжних цінних паперів

Останнім часом зріс інтерес до міжнародних портфельних інвестицій. ТНК збільшили випуск цінних паперів, а також цінних паперів зарубіжних філій на...

-

Міжнародна макроекономіка - Козак Ю. Г. - 8.5. Міжнародний ринок облігацій

Щоб мобілізувати фінансові ресурси корпорацій, державні і муніципальні органи випускають в обіг на ринок цінних паперів облігації. Облігація - це...

-

Міжнародна макроекономіка - Козак Ю. Г. - Управління валютним ризиком

Управління валютним ризиком Валютний ризик - це можливість фінансових втрат під час здійснення тих чи інших міжнародних економічних операцій у зв'язку зі...

-

Міжнародна макроекономіка - Козак Ю. Г. - 2.2. Міжнародні розрахунки

Основною формою валютних відносин є міжнародні розрахунки, які проводяться з міжнародних операцій (комерційних і некомерційних платежів) і відображаються...

-

Міжнародна макроекономіка - Козак Ю. Г. - Глава 1. Валюта та валютні курси

Глава 1. Валюта та валютні курси Ключові поняття Валюта; національна валюта; іноземна валюта; резервна валюта; міжнародна валюта; валютний курс;...

-

Міжнародна макроекономіка - Козак Ю. Г. - 1.1. Сутність валюти та валютного курсу

Глава 1. Валюта та валютні курси Ключові поняття Валюта; національна валюта; іноземна валюта; резервна валюта; міжнародна валюта; валютний курс;...

-

Ефективність фінансових управлінських рішень міжнародної фірми залежить від того, наскільки вона володіє знанням конкретної ситуації, тобто обставин...

-

Міжнародна макроекономіка - Козак Ю. Г. - Б. Способи відмивання грошей на стадії маскування

Ці способи мають пряме призначення - сховати сліди походження злочинного прибутку і забезпечити анонімність володарю "брудних" грошей. Один з...

-

Міжнародна макроекономіка - Козак Ю. Г. - Визначення вартості облігації

Ціни облігацій визначаються п'ятьма основними моментами: O рівнем позичкового відсотка; O кредитним рейтингом емітента; O строком до погашення; O...

-

Міжнародна макроекономіка - Козак Ю. Г. - Первинний ринок цінних паперів

Первинний ринок цінних паперів Ринок цінних паперів є механізмом, який сприяє встановленню контактів між покупцями і продавцями цінних паперів. Ринок...

-

Міжнародна макроекономіка - Козак Ю. Г. - 8.7. Первинний та вторинний ринки цінних паперів

Первинний ринок цінних паперів Ринок цінних паперів є механізмом, який сприяє встановленню контактів між покупцями і продавцями цінних паперів. Ринок...

-

Міжнародна макроекономіка - Козак Ю. Г. - 8.1. Сутність фондового ринку та ринку цінних паперів

Ключові поняття Міжнародний ринок цінних паперів; світовий фондовий ринок; інвестиційний капітал; фінансові інструменти; емітенти; інвестори; міжнародний...

-

Міжнародна макроекономіка - Козак Ю. Г. - Глава 8. Міжнародний ринок цінних паперів

Ключові поняття Міжнародний ринок цінних паперів; світовий фондовий ринок; інвестиційний капітал; фінансові інструменти; емітенти; інвестори; міжнародний...

-

Міжнародна макроекономіка - Козак Ю. Г. - Арбітражні операції

На валютному ринку зі спекулятивною метою здійснюються також арбітражні операції, тобто операції купівлі-продажу валюти з метою отримання прибутку. Від...

-

Міжнародна макроекономіка - Козак Ю. Г. - 13.4. Транснаціональне фінансування

Одним із завдань фінансового менеджменту ТНК є вилучення коштів для фінансування зарубіжних філій. Фінансування ТНК залежно від мети може бути...

-

Міжнародна макроекономіка - Козак Ю. Г. - 2.3. Платіжний баланс та його структура

Узагальнена оцінка економічного стану країни, ефективності її світо-господарських зв'язків здійснюється на підставі платіжного балансу. Функціонально...

-

Глава 1. Валюта та валютні курси Ключові поняття Валюта; національна валюта; іноземна валюта; резервна валюта; міжнародна валюта; валютний курс;...

-

Міжнародна макроекономіка - Козак Ю. Г. - 1.7. Чинники, що впливають на валютний курс

Розуміння суті валютних курсів і видів котирування їх дає змогу порівнювати експортну ціну товару з ціною внутрішнього ринку і тим самим з'ясувати,...

-

Міжнародна макроекономіка - Козак Ю. Г. - 1.6. Залежність цін від зміни валютного курсу

Розуміння суті валютних курсів і видів котирування їх дає змогу порівнювати експортну ціну товару з ціною внутрішнього ринку і тим самим з'ясувати,...

-

Міжнародна макроекономіка - Козак Ю. Г. - Глава 4. Характеристика світової фінансової системи

Глава 4. Характеристика світової фінансової системи Ключові поняття Світовий фінансовий ринок; міжнародні фінансові потоки; євроринок; євровалюта;...

-

Міжнародна макроекономіка - Козак Ю. Г. - Розділ 2. Світова фінансова система

Глава 4. Характеристика світової фінансової системи Ключові поняття Світовий фінансовий ринок; міжнародні фінансові потоки; євроринок; євровалюта;...

-

Міжнародна макроекономіка - Козак Ю. Г. - Ринок депозитарних розписок

Депозитарні розписки - це вторинні цінні папери (у формі сертифіката), які випускає національний банк світового значення, підтверджують його право...

-

Міжнародна макроекономіка - Козак Ю. Г. - 2.5. Конвертованість національної валюти

Валютний ринок реагує на стан платіжного балансу зміною курсу валюти. Звичайно після офіційного повідомлення про зростаючий дефіцит поточного балансу...

-

Міжнародна макроекономіка - Козак Ю. Г. - 2.4. Балансування статей платіжного балансу

Рахунок поточних операцій і рахунок операцій з капіталом і фінансовими інструментами, за винятком короткострокового капіталу і резервних активів, разом...

-

Міжнародна макроекономіка - Козак Ю. Г. - 8.2. Етапи й тенденції розвитку світового фондового ринку

Розвиток світових фондових ринків пройшов 4 етапи. Перший етап Охоплює період 1860-1914 рр. На цьому етапі бурхливо розвиваються національні фондові...

Міжнародна макроекономіка - Козак Ю. Г. - Ризики в разі прийняття рішень про ПІІ